Résumé : le programme économique de Jean-Luc Mélenchon

Le programme économique de Jean-Luc Mélenchon : augmentation des salaires et du SMIC, retraite à 60 ans, revenu jeune, impôt progressif… connaître les mesures principales du programme économique de l’Avenir en commun

Introduction de Jean-Luc Mélenchon

Le 20e siècle a été celui d’une réduction des inégalités. Les révolutions à l’issue des deux guerres mondiales ont bien sûr joué un rôle dans cette trajectoire. Mais c’était surtout le résultat d’un processus politique égalitaire issu d’un rapport de force avec le capitalisme.

Les deux premières décennies du 21e siècle marquent une rupture franche avec cette histoire. Les inégalités de fortune à l’intérieur des sociétés riches se sont accrues. Elles sont même revenues à des niveaux comparables à ceux du début du siècle dernier.

Ainsi, en France, cinq personnes possèdent autant que 27 millions d’autres, c’est-à-dire 40 % de la population. Les fortunes des milliardaires ne cessent d’atteindre des sommets toujours plus hauts : 236 milliards d’euros de plus, rien que pendant la pandémie. Si cette somme, au lieu d’aller enrichir des personnes qui ne manquaient de rien, avait été collectée pour l’État, on aurait pu quadrupler le budget de l’hôpital public !

Pour réaliser ce que signifient de tels chiffres, nous qui n’avons jamais vu un milliard de notre vie, nous les ramenons généralement à des ordres de grandeur plus familiers. Comparons : si une personne payée au SMIC avait économisé l’intégralité de ses salaires, sans jamais prendre de vacances depuis le 14 juillet 1789, elle détiendrait aujourd’hui à peine 1 % de la fortune de l’homme le plus riche de France.

Avec ce fossé entre le peuple et une petite oligarchie, est revenu aussi le temps des dynasties. On naît riche, on ne le devient pas. Les inégalités, et donc les injustices, se transmettent d’une génération à l’autre sans qu’aucune quantité de travail et d’effort ne puisse les combler.

Nous sommes retombés dans une société des privilèges. Notre système d’impôt, à force d’allègements pour les uns, de niches creusées ici ou là et de laxisme avec les gros fraudeurs, accompagne cet état de fait. Il fonctionne de moins en moins sur la progressivité, c’est-à-dire ce principe simple selon lequel celui qui a le plus paye le plus. Au contraire, il repose de plus de plus sur des taxes injustes comme la taxe sur la valeur ajoutée (TVA) ou les taxes sur les carburants.

Mais en France, un tel recul ne peut durer infiniment. Notre histoire est rythmée par les révoltes fiscales, des Maillotins aux Croquants, pour aboutir à la Grande Révolution de 1789.

La Déclaration des Droits de l’Homme et du Citoyen de 1789 proclame à la fois le contrôle citoyen de l’impôt et sa nécessaire justice dans son article 13 : « pour l’entretien de la force publique, et pour les dépenses d’administration, une contribution commune est indispensable : elle doit être également répartie entre tous les citoyens, en raison de leurs facultés ». Il y a donc, chez nous, un lien très profond entre impôt et démocratie.

La République française a inventé l’impôt progressif sur le revenu à l’aube de la Première Guerre mondiale. Dans la plus grande partie du 20e siècle, la place de cet impôt, juste parce que progressif, n’a fait que grandir dans le système fiscal français. Dans les années 1980, il s’étalait sur 14 tranches de façon à répartir le plus justement possible la contribution de chacun au budget de l’État.

Mais depuis, la tendance a été inversée. L’impôt sur le revenu a été de plus en plus concentré sur la classe moyenne, en passant de 14 à 5 tranches. Désormais, la TVA, l’impôt le plus injuste puisqu’il frappe plus durement les pauvres, rapporte deux fois plus que l’impôt sur le revenu.

Le retour des révoltes fiscales ces dernières années, avec comme point d’orgue le mouvement des Gilets jaunes, n’est pas anodin. Le fait que la révolte ait débuté sur une question fiscale et se soit très vite élargie à des revendications démocratiques, autour notamment du référendum d’initiative citoyenne (RIC), l’est encore moins. La question fiscale ne peut être dissociée de la question démocratique : la justice fiscale est une condition nécessaire de la légitimité du pouvoir d’État.

Nous proposons ici une nouvelle révolution fiscale. Elle doit permettre de donner à l’État les ressources nécessaires pour ses tâches d’intérêt général grâce à une juste contribution de chacun selon sa fortune. Elle doit mettre fin aux privilèges des uns payés par la contribution excessive des autres.

Pour faire peuple à nouveau, il nous faut rendre l’impôt juste. Ce plan détaille notre méthode pour y parvenir.

Un quinquennat d’injustice fiscale pour les pauvres et les PME

Le scandale fiscal : les plus modestes paient le plus d’impôts

À la télévision, les éditorialistes répètent en boucle que la moitié de la population ne paie pas d’impôts et vivrait ainsi aux crochets des autres. Mais un mensonge répété cent fois ne fait pas une vérité.

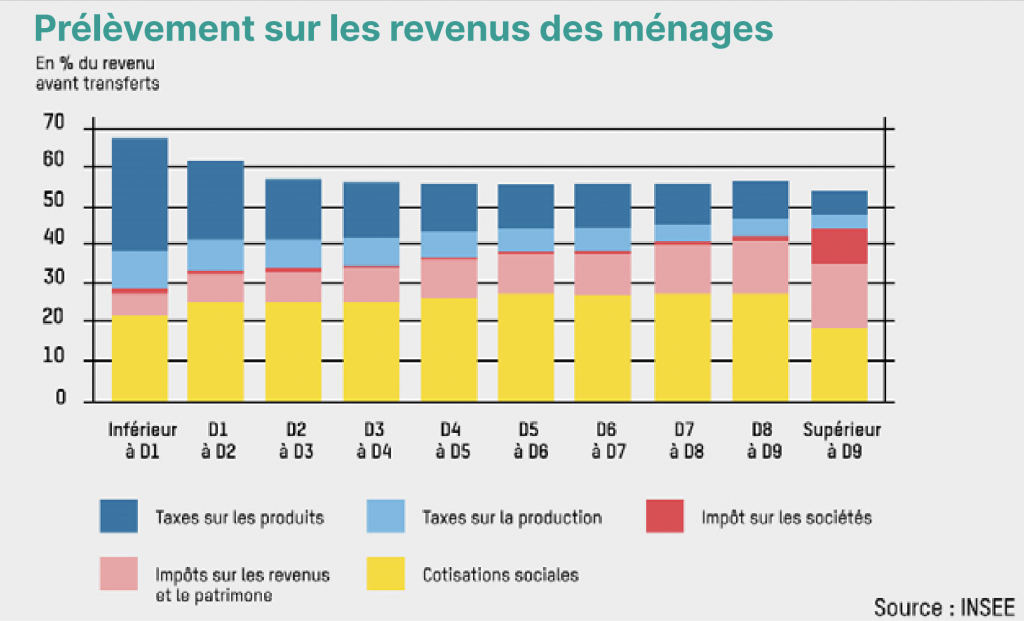

Tout le monde paye 20 % de TVA (taxe sur la valeur ajoutée) en achetant ses habits ou près de 60 % de taxes sur l’essence en faisant son plein. Un smicard paie le même taux de contribution sociale généralisée (CSG) sur son salaire qu’un millionnaire. Cette situation est doublement injuste, car les plus pauvres dépensent une grande partie de leur revenu en consommation, pour se nourrir, se déplacer, se loger, se vêtir ou prendre soin des enfants, alors que les plus riches ont les moyens de placer l’argent. Plus on est pauvre, plus on paie donc d’impôts par rapport à son revenu. La TVA et la CSG sont non seulement les impôts les plus injustes, mais aussi ceux qui rapportent le plus de recettes en France : elles ont d’ailleurs augmenté respectivement de 25 % et 370 % en 20 ans.

Les impôts les plus injustes sont ainsi les plus importants dans notre pays. Sans compter que les riches peuvent également s’offrir les conseils d’avocats fiscalistes pour réduire leurs impôts.

Ce sont les riches qui contribuent le moins à la société : à peine 50 % de leur revenu pour les 10 % les plus riches, alors qu’on atteint presque les 70 % chez les 10 % les plus pauvres !

Le constat est le même sur la fiscalité des entreprises : pendant que les multinationales échappent très largement à l’impôt sur les sociétés (IS) en dissimulant leurs bénéfices dans les paradis fiscaux, les petites entreprises, elles, s’en acquittent plein pot ! Les petites et moyennes entreprises (PME) ont un taux d’impôt effectif supérieur à celui des grandes entreprises : près de 6 points de plus !

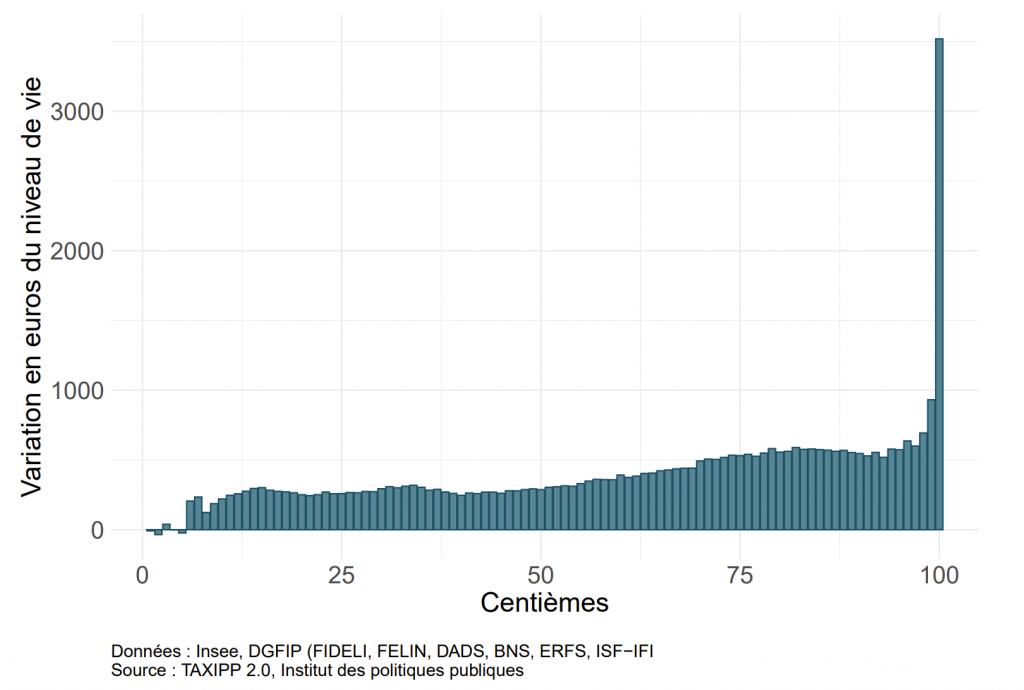

Le Président des riches a bien servi ses amis

Notre système fiscal est aujourd’hui profondément injuste. Et Macron n’a fait qu’aggraver la situation : selon l’Institut des politiques publiques, les mesures fiscales du quinquennat ont conduit à une baisse de revenu pour les 5 % les plus pauvres… et à un chèque de 4 500 euros chacun pour les 1 % les plus riches.Le bilan du président des riches est sans appel : pendant que les 500 plus grandes fortunes doublaient leur richesse en 5 ans, le nombre de pauvres dépassait les 10 millions en France. Les cinq premières fortunes françaises possèdent maintenant à elles seules autant que les 28 millions de Français les plus modestes

Source : Institut des politiques publiques (IPP), Les impacts redistributifs du budget 2022 sur les ménages et rétrospective des cinq dernières années, 16 novembre 2021.

Notre système fiscal est digne de celui de l’Ancien Régime : comme le clergé et la noblesse qui étaient exonérés d’impôts, les grandes fortunes d’aujourd’hui ont des privilèges fiscaux financés par les pauvres. Refonder notre système fiscal est devenu un impératif pour refermer cette parenthèse mortifère de l’histoire et établir dans les faits l’égalité de toutes et tous face à l’impôt.

Une révolution fiscale est possible

Notre système n’a pas toujours été aussi injuste : il l’est devenu à la suite de choix politiques. Dans les années 1980, l’impôt sur la fortune était bien plus important que celui supprimé par Emmanuel Macron. La TVA sur les produits de luxe s’établissait à 33 %. L’impôt sur les sociétés atteignait 50 % : c’est moitié moins aujourd’hui ! Quant à l’impôt sur le revenu, son taux marginal maximal était de 65 %, contre 45 % aujourd’hui. L’affaiblissement de l’impôt sur les plus riches l’a rendu injuste et a appauvri l’État et les services publics.

Nous renverserons totalement la logique pour rendre à l’impôt son sens originel.

Il doit financer les services publics, qui sont le patrimoine de ceux qui n’en ont pas. Parce qu’ils permettent à chacune et à chacun, quel que soit ses moyens, d’accéder aux services et réseaux indispensables à la vie humaine, il est impératif de les financer à la hauteur des besoins.

L’impôt doit redistribuer les richesses. Les classes modestes et moyennes ainsi que les petites entreprises sont prises à la gorge : leurs impôts doivent être réduits.

Notre stratégie

Notre solution est simple : que les plus riches contribuent enfin à hauteur de leurs moyens.

Notre objectif est clair : nous garantirons l’impôt juste. Cela signifie rendre progressifs les impôts qui ne le sont pas aujourd’hui, et améliorer la progressivité des autres.

Les mêmes règles s’appliqueront à tout le monde : nous mettrons fin à l’opacité du système fiscal qui permet aux riches d’échapper à l’impôt. Et s’ils tentent de contourner la loi, nous les rattraperons : les effectifs seront renforcés et les sanctions alourdies.

La France sera aux avant-postes de la lutte contre le système du dumping fiscal international. En nouant des coopérations avec l’ensemble des pays volontaires et en prenant des mesures exemplaires au plan national, elle fera avancer les négociations internationales par l’exemple et le rapport de force.

Il est temps d’assumer la confrontation avec les fraudeurs et les paradis fiscaux et de refuser leur chantage. La France en a les moyens, à condition d’en avoir la volonté réelle.

L’impôt, enfin payé par tous et à hauteur de ses moyens, sera alors un formidable outil de redistribution et de financement de nos services publics.

Comment nous allons faire la révolution fiscale

Nos mesures d’urgence

L’impunité des délinquants en col blanc cessera immédiatement : c’est une condition essentielle pour la crédibilité de notre police et la confiance dans notre justice.

Une circulaire des ministres de l’Économie et de la Justice mettra la priorité sur les enquêtes relatives à la délinquance financière.

Des négociations internationales seront engagées sans tarder pour mettre fin au système du dumping fiscal. Elles commenceront par la renégociation des conventions fiscales bilatérales passées entre la France et les cinq pays où résident 80 % des Français de l’étranger : la Suisse, les États-Unis, le Royaume-Uni, la Belgique et l’Allemagne, afin d’instaurer un impôt universel qui assure l’égalité entre tous les Français et éradique l’évasion fiscale.

Dès l’été 2022, le premier projet de loi de finances rectificative portera une mesure d’urgence : l’instauration d’une taxe exceptionnelle de 50 % sur les profits réalisés pendant la crise par les très grandes entreprises, dont le chiffre d’affaires dépasse 750 millions d’euros.

C’est pour nous une question de justice fondamentale : les classes populaires et les petites entreprises ne sauraient accepter d’avoir subi les effets de la crise sanitaire tandis qu’Amazon voyait son bénéfice doubler et que celui de Sanofi faisait plus que quadrupler. Les profiteurs de crise financeront ainsi les mesures d’urgence sociale que nous prendrons dès l’été 2022.

Ce n’est que justice. Ce n’est d’ailleurs pas sans précédent : une telle taxe avait été votée par le Parlement en février 1916 sur les bénéfices exceptionnels réalisés pendant la guerre. Une taxe exceptionnelle, rétroactive elle aussi, due par les entreprises sur les hautes rémunérations a été mise en place en 2014 sur les revenus de 2013, sans difficulté constitutionnelle.

Dès lors qu’une situation économique de telle nature, dont l’ampleur fait que les mécanismes de marché ne fonctionnent plus et où les profits atteignent des niveaux léonins, se produira, le gouvernement de l’Union populaire aura recours au même mécanisme ainsi qu’à l’interdiction de verser des dividendes sous peine de réquisition.

Abolir les privilèges fiscaux

En parallèle des premières mesures d’urgence, notre gouvernement engagera sans tarder l’élaboration d’une grande révolution fiscale pour mettre fin à tous les privilèges fiscaux.

Le gouvernement fixe pour cette révolution fiscale trois principes :

- la progressivité de l’impôt.

- l’universalité de l’impôt.

- la transparence de l’impôt.

Les riches doivent enfin contribuer davantage proportionnellement que les plus modestes. L’impôt doit donc être progressif : tel sera notre premier principe.

Pour que les petits payent petit et que les gros payent gros

Notre révolution fiscale modifie d’abord le barème de l’impôt sur le revenu (IR) pour intégrer quatorze tranches, comme en 1983, contre cinq actuellement. La contribution sociale généralisée (CSG) est rendue elle aussi progressive, avec le même nombre de tranches, tout comme la contribution à la réduction de la dette sociale (CRDS) jusqu’à sa suppression.

L’impôt diminue ainsi pour toutes les personnes gagnant moins de 4 000 euros par mois. Au-delà, il augmente, mais de manière très progressive.

Le taux marginal sur la plus haute tranche de revenus, au-delà de 400 000 euros par an, est fixé à 90 % (somme de l’IR et de la CSG). Ainsi, une personne seule avec un revenu déclaré de 35 000 euros par mois paiera environ 21 000 euros, ce qui lui permettra de disposer de 14 000 euros mensuels après impôts.

La TVA diminue sur les produits de première nécessité et les services utiles à la bifurcation écologique. Les produits de luxe, eux, sont désormais taxés à 33 %, ce qui finance les baisses de TVA.

Faire la justice fiscale sur le patrimoine

Notre révolution fiscale combat aussi les inégalités de patrimoine, encore plus flagrantes que celles de revenus : elle rétablit et renforce l’impôt de solidarité sur la fortune (ISF), en incluant un volet de taxation sur les grands pollueurs. Elle modifie également la fiscalité de l’héritage.

L’héritage de la société plutôt que la société des héritiers

Les libéraux prétendent défendre la méritocratie, mais ils ont bâti une société d’héritiers ! Leur méritocratie est un mythe : les fortunes se transmettent aujourd’hui de générations en générations tels les privilèges de l’Ancien régime.

C’est même le Conseil d’analyse économique (rattaché au Premier ministre) qui le dit : « Le top 1 % des héritiers d’une cohorte peut désormais obtenir, par une simple vie de rentier, un niveau de vie supérieur à celui obtenu par le top 1 % des travailleurs ». Les ultra-riches le sont quasi tous par naissance : selon Forbes, 80 % des milliardaires français ont hérité de leur fortune. Le top 0,1 % des héritiers recevra en moyenne 180 fois l’héritage médian alors qu’un tiers des personnes n’héritera jamais de rien et 80 % ne recevront jamais aucune donation.

Rebâtir le pacte républicain en réformant l’héritage

La taxation actuelle des transmissions est complexe, absurde et injuste. Il existe tellement de niches et d’abattements que l’on peut transmettre des millions sans rien payer, alors que le taux est à 60 % pour les héritages en ligne indirecte, même pour les petites sommes ! Nous proposons donc une réforme complète de la fiscalité des transmissions (héritage et donations) en trois volets.

Nous renforcerons d’abord la progressivité des impôts sur l’héritage. La règle doit être simple : plus une personne reçoit, plus elle sera taxée, en comptabilisant l’ensemble des dons et héritages reçus au long de la vie. Mais personne ne devra être taxé en dessous de 120 000 euros reçu par parent : de cette façon la moitié de la population pourra léguer l’ensemble de son patrimoine sans aucun impôt.

Actuellement, un abattement de 20 % sur la résidence principale peut s’appliquer sous certaines conditions. Cet abattement s’applique de façon trop restreinte et est injuste puisqu’il s’exprime en pourcentage de la valeur du bien : il est donc plus important pour les personnes les plus riches. Nous le remplaçons par un abattement de 120 000 euros pour toute personne qui hérite d’un bien immobilier qui était déjà sa résidence principale depuis plus d’un an.

Nous mettrons en place un héritage maximum fixé à 12 millions d’euros, ce qui correspond à 100 fois le patrimoine médian et concerne moins de 0,01% de la population. Au-dessus de 12 millions on donne tout aux jeunes ! Les personnes ainsi taxées ne seront pas à plaindre : avec 12 millions d’euros, elles recevront ainsi d’un coup l’équivalent de 8 siècles de SMIC.

Enfin, nous réglerons le problème de l’inégalité de traitement entre les transmissions directes (parents / enfants) et indirectes (sans lien de parenté immédiat). Actuellement, un ouvrier sans enfant qui veut transmettre à son meilleur ami ou sa filleule sa petite maison ou sa voiture après sa mort verra un taux de prélèvement de 60 % s’appliquer, alors qu’il aurait été de 0 % si c’était son fils ou sa fille.

Nous proposons donc d’ouvrir la possibilité d’une « adoption sociale », un contrat de solidarité entre deux personnes qui créera de nouveaux devoirs (d’assistance mutuelle) et de nouveaux droits (taxation réduite de la transmission d’héritage comme si la personne concernée était un parent ou un enfant).

Concrètement, cela veut dire :

- Vous avez une petite maison d’une valeur de 200 000 euros que vous voulez transmettre à vos 2 enfants : ils hériteront de ce bien sans payer d’impôts comme dans la situation actuelle.

- Vous habitez un appartement d’une valeur de 120 000 euros, n’avez pas d’enfant et avez signé un partenariat solidaire avec votre meilleure amie : elle paiera 0 euro d’impôts sur l’héritage au lieu de 71 000 euros aujourd’hui.

- Vous faites partie des 0,01 % de la population qui reçoivent plus de 12 millions d’euros d’héritage : l’État vous laissera 12 millions d’euros mais donnera tout le reste aux jeunes pour financer leur garantie d’autonomie.

Baisser les taxes sur les petits propriétaires

La taxe foncière est également refondée pour être progressive en fonction du patrimoine total réel de chacune et chacun. Cet impôt local est actuellement très injuste. Il s’appuie sur la base des valeurs locatives du bien, valeurs qui n’ont pas été révisées depuis les années 1970 : une personne habitant un appartement dans une barre d’immeubles construite dans ces années 1970 a ainsi souvent une base locative plus importante qu’un petit pavillon adjacent, dont la valeur marchande est pourtant bien supérieure.

Surtout, l’assiette de la taxe foncière ne prend pas en compte l’ensemble des biens possédés par un individu, ni ses dettes, ce qui pénalise les ménages les plus pauvres mais aussi les plus jeunes. Une personne habitant dans sa petite maison pour laquelle il est encore endetté sur 20 ans paiera la même taxe foncière sur ce logement qu’un riche propriétaire possédant des dizaines de maisons achetées pour faire de l’investissement locatif.

En proportion du patrimoine total, la taxe foncière pèsera donc beaucoup plus sur le premier propriétaire que sur le deuxième. La taxe foncière représente jusqu’à 10 % du patrimoine des ménages ayant acheté en s’endettant, contre à peine 0,01 % du patrimoine d’un investisseur immobilier possédant plus d’une dizaine de biens…

Pour faire cesser cette injustice, nous réformons totalement le mode de calcul de la taxe foncière. L’assiette est désormais composée de l’ensemble du patrimoine – immobilier comme financier – et les dettes sont déduites. Le barème est rendu progressif.

Grâce à cette réforme, un individu possédant une maison à 200 000 euros, sans autres biens et avec un crédit d’encore 180 000 euros, paye une taxe foncière extrêmement faible. À l’inverse, les riches multipropriétaires voient leur taxe foncière fortement augmenter.

Les collectivités conservent le pouvoir de taux, mais celui-ci est encadré : la progressivité ne peut pas être remise en cause et nous empêchons les situations injustes actuelles, où parmi les départements dans lesquels le montant moyen de taxe foncière est le plus élevé nous retrouvons la banlieue parisienne, la Guadeloupe et la Réunion, alors que les richesses sont concentrées à Paris. La péréquation horizontale est renforcée afin que les collectivités concentrant les patrimoines élevés redistribuent une partie des recettes aux collectivités moins pourvues en millionnaires et milliardaires.

Révolution fiscale sur le patrimoine : 90 % des Français·es gagnent

Ainsi, la réforme de l’ISF, de la taxe foncière et de l’impôt sur l’héritage vont dans le même sens : rendre l’imposition sur le patrimoine enfin véritablement progressive.

Concrètement :

- Pour les 90 % des ménages possédant moins de 550 000 euros de patrimoine net : l’impôt baisse ou reste équivalent.

- Pour les 10 % les plus aisés

- Si leur patrimoine est inférieur à 1,75 millions d’euros, l’impôt augmente légèrement.

- Si leur patrimoine est supérieur à 1,75 millions d’euros, ils contribueront davantage. Ils font partie des 1 % les plus riches : ils peuvent donc contribuer bien davantage qu’ils ne le font actuellement pour financer la baisse de la fiscalité pour les petits propriétaires et nos services publics.

Les multinationales doivent payer davantage que les PME !

La justice fiscale doit également s’appliquer aux entreprises, pour que les petites ne soient plus prises à la gorge. Le taux de l’impôt sur les sociétés est rendu progressif, c’est-à-dire que plus une entreprise réalise de bénéfices, plus son taux augmente. Les grands groupes paient donc enfin plus que les multinationales.

Il prend également en compte l’utilisation des bénéfices : les entreprises qui investissent sur le long terme sont encouragées, plutôt que celles qui gavent à court terme leurs actionnaires de dividendes.

En finir avec les niches fiscales qui permettent aux riches d’éviter l’impôt

L’impôt doit devenir universel. Il concerne les revenus des individus comme ceux des entreprises ; les revenus du capital comme ceux du travail ; le patrimoine financier comme le patrimoine immobilier ; les Français domiciliés à l’étranger comme ceux domiciliés en France.

Notre révolution fiscale met fin au système à trous, où les riches peuvent jouer avec les règles pour échapper à l’impôt grâce aux niches fiscales illisibles et inefficaces. Ainsi, les 9 % les plus riches captent aujourd’hui la moitié des niches fiscales destinées aux particuliers. Sur la base d’une évaluation précise et indépendante, elle supprime les niches injustes et inefficaces.

Elle met fin à l’illisibilité du système fiscal, aux taux différents selon les types de revenus ou de patrimoine, qui encouragent l’« optimisation fiscale », c’est-à-dire le plus souvent l’abus de droit. Elle supprime la flat tax, privilège fait aux revenus du capital par rapport à ceux du travail. Elle combat la spéculation financière en instaurant une taxe réelle sur les transactions financières : l’assiette est élargie à minima aux transactions infrajournalières, voire aux produits dérivés, et son taux augmente pour atteindre au moins 0,4 %.

Combattre l’évasion fiscale à la racine

Notre révolution fiscale combat résolument l’évasion fiscale en instaurant l’impôt universel, pour les particuliers comme pour les entreprises.

Un·e Français·e domicilié·e dans un pays à fiscalité privilégiée, et qui payerait moins d’impôt à l’étranger que ce qu’il aurait payé en France, remboursera donc la différence : c’en est fini de la prime aux exilés fiscaux. Nous rétablissons également l’exit tax, honteusement allégée par Emmanuel Macron.

Les entreprises paieront l’impôt sur les sociétés correspondant à leur activité en France, quelle que soit la localisation de leur siège.

Pour ce faire, l’administration fiscale calculera la différence entre l’impôt que devrait une entreprise si tous ses bénéfices mondiaux avaient été taxés à 25 % et les impôts effectivement payés par l’entreprise. La différence s’appelle le « déficit fiscal ».

La France récupérera la part de ce « déficit fiscal » qui lui revient : ainsi, si l’entreprise effectue 10 % de ses ventes en France, la France en récupérera 10 %, qu’elle soit localisée en Irlande, au Luxembourg ou aux Seychelles.

Faire la transparence fiscale

L’impôt doit devenir transparent. Depuis le Moyen-Âge, le contrôle de l’impôt est la source de la souveraineté populaire : c’est la condition de la confiance et donc du consentement à l’impôt.

Le contribuable ne doit pas être une simple vache à lait, mais bien un acteur décisionnaire à part entière du financement et du fonctionnement de l’État. La Déclaration des droits de l’homme et du citoyen de 1789 établit ainsi, dans son article 14, le droit pour les citoyens « de consentir librement [à la nécessité de la contribution publique], d’en suivre l’emploi, et d’en déterminer la quotité, l’assiette, le recouvrement et la durée ».

Notre révolution fiscale instaure donc une véritable démocratie fiscale. Le gouvernement fixe et annonce publiquement une feuille de route politique, traduite en barèmes et en taux par les services du ministère de l’Économie.

Chaque année, en amont de l’examen par le Parlement de la loi de finances, une étude d’impact des mesures fiscales est produite, incluant des évaluations par des organismes de recherche indépendants. Cette étude indique clairement qui sont les « gagnants » et les « perdants » de ces mesures, selon les catégories de revenus, le type de revenus, le patrimoine ou encore le genre (cf. encadré). Elle précise les taux effectifs payés.

Cette étude, ainsi que l’ensemble des données anonymisées servant de base aux calculs qu’elle contient, est rendue publique, sous une forme accessible à toutes et tous. Elle contribue à la pleine information du Parlement et du public.

Pour une fiscalité féministe

La fiscalité n’est pas neutre par rapport au genre. Bien trop souvent, elle est particulièrement défavorable aux femmes.

Ainsi, les pensions alimentaires sont défiscalisées pour celui ou celle qui la verse, mais fiscalisées pour celle ou celui qui la reçoit. Or, en raison des inégalités de revenus, c’est le plus souvent l’homme qui la verse et la femme qui la reçoit. De nombreuses femmes perdent ainsi le droit aux aides sociales, du simple fait que la pension est intégrée à leur revenu fiscal.

De la même façon, le taux unique pour le prélèvement à la source sur les revenus d’un couple défavorise le conjoint le moins bien payé : la plupart du temps, une femme.

Notre révolution fiscale introduira une fiscalité féministe, sensible au genre.

Elle met fin au quotient conjugal. Chaque conjoint paie l’impôt sur son propre revenu et non sur celui du ménage. Elle revoit le système de fiscalisation des pensions alimentaires afin de régler les injustices provoquées par le système actuel.

Elle introduit l’obligation d’évaluer systématiquement l’impact des mesures fiscales selon le genre et missionne les services fiscaux et des organismes de recherche indépendants pour évaluer les inégalités liées au genre et proposer des pistes de réformes, qui sont présentées en toute transparence au public et font l’objet d’un débat au Parlement.

Les trois principes qui fondent la révolution fiscale font système : la complexité et l’injustice du système fiscal actuel le transforment en repoussoir pour les citoyens qui ne l’appréhendent plus comme un enjeu démocratique.

Rendre l’impôt universel et progressif permettra donc de le remettre au cœur de notre système démocratique. En faire de nouveau un enjeu de discussion et de délibération collective assure en retour qu’il garde ce caractère universel et progressif, car la démocratie, quand elle se donne les moyens d’associer le peuple, est garante que les décisions prises vont dans le sens de l’intérêt général.

Mettre fin aux mythes des libéraux sur l’impôt

Mythe n° 1 : « Si vous augmentez les impôts, les riches et les entreprises partiront ! »

- L’histoire prouve que c’est faux : ainsi, selon les propres rapports du ministère des Finances, seuls 0,2 % des contribuables à l’ISF auraient tenté l’exil fiscal sur les 10 années qui précédent sa suppression. Soit un coût total de 20 millions d’euros par an, qui justifierait selon les libéraux de renoncer aux 4 milliards que rapportait l’ISF, déjà largement rabougri auparavant.

- La France rattrapera les fraudeurs grâce à l’impôt universel. La meilleure façon de mettre fin à l’évasion fiscale, c’est de s’attaquer au portefeuille : avec l’impôt universel, entreprises comme ultra-riches n’auront aucun intérêt à s’installer à l’étranger, puisqu’ils paieront la même chose s’ils veulent continuer à pouvoir venir et vendre en France. Uber préférera baisser ses marges plutôt que de renoncer à 67 millions d’utilisateurs potentiels…

Mythe n° 2 : « La France ne sera plus compétitive ! »

- La « compétitivité fiscale » n’a jamais évité les délocalisations. Les tapis rouges fiscaux déroulés par nos dirigeants sont inefficaces : les entreprises empochent le magot, puis partent quand même pour faire encore plus de bénéfices.

- La fiscalité n’est pas le premier critère pour les entreprises. Toutes les études économiques montrent que c’est davantage les infrastructures, la qualification de la main d’œuvre… toutes choses qui nécessitent des services publics efficaces et donc des moyens !

Mythe n° 3 : « L’Europe et les autres pays vous en empêcheront ! »

- Nous défendrons la souveraineté populaire en appliquant notre programme quoi qu’il arrive : nous n’hésiterons pas pour cela à désobéir aux règles européennes notamment, ou à prendre des mesures unilatérales pour mener le rapport de force (voir plan dédié à notre stratégie en Europe).

L’histoire a montré que quand elle ne cédait pas à la moindre injonction libérale, la France pouvait s’imposer en Europe : ce fut le cas par exemple pour le prix unique du livre. Par ailleurs, les autres pays, Allemagne en tête, ne s’en privent pas… Alors pourquoi pas pour la justice fiscale ?

Pourchasser les délinquants et en finir avec le système de l’évasion fiscale

La lutte contre la fraude et l’évasion fiscales constitue non seulement un défi financier de premier plan, mais aussi un enjeu d’égalité devant la loi et de cohésion sociale.

Le deuxième grand chantier du quinquennat en matière de fiscalité porte donc sur la fraude et l’évasion fiscales.

Mettre fin à l’opacité fiscale et aux paradis fiscaux

Il s’agit d’abord de s’attaquer à la racine même du problème, c’est-à-dire les paradis fiscaux et la transparence fiscale.

La liste française actuelle de paradis fiscaux ne comporte que 13 pays dont Vanuatu ou Palaos mais aucun paradis fiscal notoire. Nous commençons donc par établir une liste véritablement exhaustive et crédible des paradis fiscaux, choisis selon des critères d’équité fiscale (taux d’imposition effectif minimum et critère de substance économique) et de lutte contre le blanchiment (transparence sur les bénéficiaires effectifs des entreprises).

La situation géopolitique internationale nous rappelle combien cette transparence est indispensable : combien d’oligarques russes pourront conserver leur fortune planquée dans les paradis fiscaux, alors qu’il faudrait saisir l’ensemble de leur patrimoine présent hors du sol Russe pour les faire plier ?

Nous instaurons également un véritable dispositif de reporting public (collecte d’information sur les filiales des grandes sociétés localisées à l’étranger), pays par pays, de manière à contraindre les multinationales à publier les informations clés sur les impôts qu’elles payent et leurs activités, pour chaque pays dans lequel elles opèrent.

Contrairement au dispositif actuellement en vigueur, qui prévoit une simple transmission confidentielle d’information à l’administration fiscale, le caractère public prend ainsi un rôle dissuasif complémentaire pour les entreprises (name and shame). Un tel dispositif avait d’ailleurs déjà été adopté à l’Assemblée nationale en juillet 2015, avant d’être rejeté en seconde délibération. Au niveau européen, la directive qui prévoyait une telle publication des informations des multinationales a été tellement amoindrie qu’elle n’aura qu’une efficacité très limitée : le gouvernement de Macron, se faisant le relais du Medef, a ainsi réussi à exclure l’immense majorité des Etats du monde de cette obligation de transparence.

Nous mettons en place un cadastre financier national, sur le modèle du cadastre immobilier, permettant à l’État de disposer d’une traçabilité, de réglementer la finance, de calculer correctement l’impôt de ses résidents et de coopérer efficacement avec les autres États s’engageant dans la même démarche pour en finir avec la dissimulation des fortunes et l’évitement de l’impôt.

Donner à l’État les moyens de lutter contre la fraude et l’évasion

Le gouvernement de l’Union populaire double les effectifs de police spécialement consacrés à la lutte contre la délinquance financière et économique ainsi que celui du service d’enquête des douanes compétent, le service d’enquêtes judiciaires des finances (SEJF).

Il double également le nombre de magistrats du Parquet national financier (PNF) dédiés à la délinquance financière et économique et augmente de moitié les effectifs des juridictions interrégionales spécialisées (JIRS).

Nous permettons aux associations de se constituer partie civile dans les affaires de fraude fiscale, renforçons la protection des lanceurs d’alerte, créons une chambre nationale de l’instruction financière en complément du parquet national financier (PNF) afin de permettre une phase d’instruction judiciaire avec des juges spécialisés, supprimons réellement le verrou de Bercy et mettons fin à la convention judiciaire d’intérêt public (CJIP) qui permet aux coupables de fraude fiscale d’éviter la sanction pénale et de négocier leur amende.

Nous renforcerons enfin la procédure pénale en élargissant les sanctions prévues pour les intermédiaires complices de fraude fiscale, comme les cabinets d’avocats fiscalistes, en renforçant leurs obligations de déclaration des schémas d’optimisation fiscale qu’ils élaborent et en créant un délit d’incitation à la fraude fiscale. L’obligation de déclaration des comptes tenus à l’étranger est élargie aux personnes morales.

Les possibilités de sanctionner les « abus de droit », qui consistent à utiliser un texte juridique à l’encontre des objectifs réellement poursuivis par les auteurs du texte dans le but d’échapper à l’impôt, et les sanctions à leur encontre, sont renforcés, permettant à l’administration fiscale de sanctionner efficacement l’« optimisation fiscale ». En effet, il est actuellement très compliqué pour l’administration fiscale de caractériser de tels abus de droit même lorsque ceux-ci sautent aux yeux : c’est ce qui explique que seulement 15 % à 20 % des contribuables français cités dans les Panama Papers ont subi un redressement fiscal, d’après la direction générale des finances publiques (DGFIP), alors même que tous avaient clairement joué avec les règles fiscales dans le but d’échapper à l’impôt.

Halte au désarmement de l’État : rétablir les moyens du contrôle

Le nombre d’agents affectés dans les différents services de contrôle de la DGFiP était de 13 336 postes en 2010. Il était de 12 575 en 2014, 10 252 en 2017 et avoisine 9 % des effectifs de la DGFiP en 2020, soit environ 9 000 agents. Cela représente donc une baisse d’environ un tiers des effectifs en dix ans.

Dans le même temps, les résultats du contrôle fiscal se sont effondrés. Alors que le fisc a notifié 21,2 milliards d’euros en redressement fiscal et pénalité en 2015, le montant n’est plus que de 19,5 milliards d’euros en 2016, 17,9 milliards d’euros en 2017, 16,2 milliards d’euros en 2018, 13,9 milliards d’euros en 2019 et 10,2 milliards d’euros en 2020. On observe donc une baisse de près de 100 % sur les 5 dernières années.

L’État doit cesser de se désarmer et de se faire le complice passif des évadés et fraudeurs fiscaux. C’est pourquoi nous créerons 3 900 postes pour rendre effectif le contrôle fiscal.

| Type de poste | Postes créés |

| Recherche : brigades de contrôle de recherche et Direction nationale d’enquêtes fiscales | 200 |

| Services départementaux | 600 |

| Direction de contrôle fiscal interrégionales | 500 |

| Directions nationales (Direction nationale de vérification des situations fiscales pour les particuliers les plus riches et les plus exposés, Direction des vérifications nationales et internationales pour les plus grandes entreprises) | 500 |

| Services spécialisés (Service d’enquêtes judiciaires des finances que l’on fusionnerait avec la brigade de répression de la délinquance fiscale) | 100 |

| Détachement auprès de services de la justice (Parquet national financier, JIRS, parquets locaux, Tracfin, AFA) | 500 |

| Renforcement des services de gestion | 1500 |

| TOTAL | 3900 |

Mettre un terme au système de l’évasion fiscale

En parallèle de son action déterminée au plan national, la France agit au plan international pour mettre fin au système de l’évasion fiscale.

La France utilise la présidence française du Conseil de l’Union pour relancer les négociations européennes sur l’évasion fiscale, qui n’ont pour l’instant abouti qu’à des résultats extrêmement limités. Conformément à notre stratégie européenne, nous chercherons un accord européen le plus large possible sur chacun des sujets mais serons prêts à avancer en éclaireurs et agir unilatéralement s’il le faut, quitte à désobéir aux règles européennes en ciblant les paradis fiscaux européens.

Le ministère de l’Économie lance avec les pays volontaires, nombreux à être victimes de ces pratiques frauduleuses, une conférence internationale de la lutte contre l’évasion fiscale sous l’égide de l’Organisation des Nations unies (ONU). Contrairement aux négociations actuelles menées dans le cadre de l’Organisation de coopération et de développement économiques (OCDE), qui sont une impasse, cette conférence associe sur un pied d’égalité les pays en développement — grands perdants des réformes actuelles.

Face au chantage mené par les paradis fiscaux, qui imposent aujourd’hui leurs taux aux autres pays en menaçant de ne pas rejoindre les accords, nous avancerons résolument avec les pays volontaires. Ainsi, nous convaincrons les pays voisins, qui constateront que les signataires réussissent à collecter le déficit fiscal des entreprises installées dans leurs pays. Petit à petit, les pays collecteront la part de déficit fiscal qui leur est due : les entreprises qui fraudent n’auront ainsi plus intérêt à cacher leurs bénéfices dans les paradis fiscaux. Lesquels seront alors davantage enclins à rejoindre l’accord international.

Notre méthode est donc l’exact inverse de celle de Macron, qui n’a eu de cesse que de se cacher derrière les négociations internationales en cours pour ne rien faire : en montrant notre volontarisme politique au plan national comme international, en prouvant que des solutions concrètes existent pour lutter contre ce fléau à l’échelle nationale, nous ferons précisément aboutir les négociations internationales.

Chiffrage

Ce que ça coûte

Le premier poste de dépense est consacré au renforcement des moyens de la police pour lutter contre la délinquance financière.

Le doublement des effectifs de police judiciaire dédiés à la délinquance financière représente un coût de 41,1 millions d’euros par an, pour 750 postes à temps plein. Le doublement des effectifs du service d’enquête judiciaire des finances (SEJF), représente, lui, 266 postes à temps plein, pour 18,4 millions d’euros par an.

Ainsi, le coût total de ce premier poste s’établit à 60 millions d’euros par an.

Le second poste de dépense est consacré au renforcement des moyens de la justice.

Le triplement du nombre de magistrats en charge de la délinquance financière au sein du Parquet national financier (PNF) et l’augmentation de moitié du nombre de magistrats (instructeurs et juges) au sein des juridictions interrégionales spécialisées (JIRS) représente un budget de 8,6 millions d’euros par an.

Le troisième poste de dépense est consacré au renforcement du contrôle fiscal. Sur les 3 900 ETPT supplémentaires, au moins 1 400 résulteront d’une hausse mécanique des embauches, par remplacement des départs à la retraite, en cessant les suppressions actuellement à l’œuvre. Le coût des 2 500 postes restants s’élèvera en dernière année de quinquennat à 117,7 millions d’euros.

Le coût total est donc de 186,3 millions d’euros par an.

Ce que ça rapporte

Rendre l’impôt juste permet de mieux le répartir dans la population et donc de le baisser pour la majorité des contribuables. Mais en mettant fin aux privilèges fiscaux des plus riches, nous récupérons également des recettes supplémentaires conséquentes qui permettront de financer notre programme.

Taxer les hauts revenus

La refonte du barème de l’impôt sur le revenu ainsi que de son mode de calcul rapporte 5 milliards d’euros. Nous gagnons 1,8 milliard d’euros supplémentaires en supprimant la flat tax.

Au total, ce sont 6,8 milliards d’euros supplémentaires par an.

Cibler les patrimoines des riches

Les inégalités de patrimoine étant encore plus abyssales que celles de revenus, c’est logiquement de ce côté qu’il y a le plus à gagner. En réformant la fiscalité des transmissions et en mettant en place un héritage maximum, nous récupérons 17 milliards d’euros. En rétablissant et en renforçant l’ISF, c’est 10 milliards d’euros supplémentaires qui seront engrangés chaque année. Notre réforme de la taxe foncière rapporte quant à elle 1,5 milliard d’euros, les hausses pour les hauts patrimoines finançant avant tout les baisses majeurs pour les petits propriétaires.

Au total, ce sont donc 28,5 milliards d’euros supplémentaires par an.

Rendre plus juste la fiscalité sur les entreprises

En rendant l’impôt sur les sociétés progressif, nous récupérons 11 milliards d’euros. La taxation des profiteurs de crise rapporte également plusieurs milliards que nous n’incluons pas dans notre chiffrage étant donné que cette recette est ponctuelle.

Combattre la fraude et l’évasion fiscale

En taxant les multinationales pratiquant l’évasion fiscale, l’impôt universel sur les entreprises rapporte à lui seul 26 milliards d’euros.

Le renforcement général de la lutte contre toutes les autres formes de fraude et d’évasion fiscales permet de récupérer 26 milliards d’euros supplémentaires, une fois déduits les moyens mis en œuvre par l’État pour permettre de combattre la fraude. Le rétablissement de l’exit tax rapporte 20 millions d’euros.

La suppression des niches fiscales injustes socialement ou nuisibles écologiquement rapporte 54 milliards d’euros.

Enfin, la taxe réelle sur les transactions financières devrait rapporter 5 milliards d’euros par an à l’État.

Au total, ce sont 157,3 milliards d’euros par an qui sont ainsi rendus pour financer les services publics dont ont besoin les Françaises et les Français ainsi que la bifurcation écologique.